住宅ローン控除|確定申告は自分でする?手続き方法や流れを紹介

住宅ローンを利用して家を購入した場合、「住宅ローン控除」という制度を利用できます。

住宅ローン控除とは、年末時点でのローン残高の0.7%が、13年間にわたり控除される制度のこと。

13年間もの長い期間、税金が還付されるのはうれしいですよね。

しかし、住宅ローン控除を受けたいけれど、

- どんな書類が必要なのか分からない……

- 誰に相談していいかも分からない……

- 何から進めたらいいの?

など不安なことばかりで、どうしていいか分からず悩んでいる方も多いのではないでしょうか。

そこで今回は、家を購入したり建てたりして住宅ローン控除の手続きを行う方向けに、初年度に行う確定申告の方法や流れなどを詳しく解説します。

この記事を読めば、「住宅ローン控除の初めての不安」が解消されますよ!ぜひ最後までチェックしてみてください。

住宅ローン控除|初年度は自分で申請する!

ここでは、確定申告を行う場所や時期、確定申告の方法を解説します。

「どこ」で「いつ」申請が必要?

住宅ローン控除を受けるためには、住み始めた翌年に確定申告をしなければなりません。

- 給与所得者:家を購入した翌年の1月4日から3月15日まで

- 個人事業主:2月16日から3月15日まで

必要書類を準備して、管轄の税務署に持参か郵送、もしくはネット手続きを行うことで手続きができます。

申請方法が分からない場合は、国税庁のホームページを確認するか、税務署の無料相談所などに確認してみましょう。

初年度のみ自分で行う

給与所得者の方は、初年度のみ住宅ローン控除の申請を自分で行います。

書類の書き方や申請方法が分からないときは、以下の方法がおすすめです。

- 確定申告までに税務署へ出向いて相談する

- 必要書類を用意して税務署へ「直接提出」に行く

ネットや郵送でも受付可能ですが、税務署に行って「住宅ローン控除の申請方法を教えてください」と伝えれば、丁寧に教えてもらえますよ。

2年目以降は会社がしてくれる

初年度の確定申告が終わると、その年の10月下旬頃に税務署から

Ⓐ「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」という書類が、控除を受けられる12年分(初年度の分を除く)に分けられて送られてきます。

さらに、住宅ローンを組んでいる金融機関から

Ⓑ「住宅ローンの年末残高証明書」が届きます。

このⒶⒷ2つの書類は「源泉徴収」を行うときに必要なので、大事に保管しておきましょう。

控除を受けるための「5つの条件」とは

住宅ローン控除を受けるためには条件が5つあります。それでは詳しく見ていきましょう。

条件1:住宅ローンの借入期間は10年以上

住宅ローンを10年以上の期間で組むことが条件です。

例えば、「返済期間を短くしたいから9年の期間で組んだ」といった場合は、住宅ローン控除適用外となります。

条件2:所得が2,000万円以下

2,000万円を超える収入の方は、住宅ローン控除適用外です。

会社役員や弁護士、プロスポーツ選手などがあげられます。

条件3:床面積が50㎡以上の住宅

1LDKなどの狭小住宅は適用外になる可能性があります。

また、マンションの場合、共用部分は含まれず、適用になるのは専有部分の床面積です。

条件4:居住用の住宅でちゃんと住んでいること

住宅ローン名義人が適用を受ける家に住んでいることが条件です。

証拠として電気代や水道代の明細が必要になるケースもあります。

条件5:昭和57(1982)年以降に建築された住宅

築年数が古すぎる住宅は適用外になります。2021年までは、

・築20年以内の木造住宅

・築25年以内の鉄筋コンクリートなど

であることが、中古住宅で住宅ローン控除を受けるための要件でした。

しかし、2022年の法改正で築年数要件が撤廃され、昭和57年以降に建築された住宅が適用対象となりました。

住宅ローン控除申請のための必要書類

住宅ローン控除申請に必要な書類は以下の通りです。

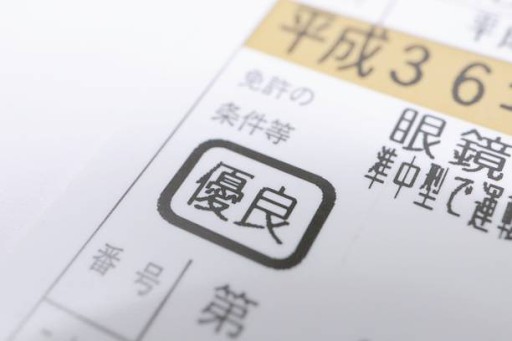

①本人確認書類

免許証やマイナンバーカードなど、顔写真付きのものが必要です。

②源泉徴収票

給与所得者の方は、勤務先から「住宅を購入した年の源泉徴収票」を取得しましょう。

③住宅借入金等特別控除額の計算証明書

控除できる額などを計算するための書類で、税務署に備え付けてあります。

国税庁のホームページからもダウンロード可能です。

④住宅取得資金に係る借入金の年末残高証明書

住宅ローンを借りている金融機関から届く「年末時点でのローン残高」が記載してある証明書です。

⑤土地建物の登記簿謄本

法務局で取得できる「土地や建物の所有者や住所、面積」などが記載してある書類です。

誰でも取得できるため、本人以外が取りに行くこともできます。

⑥家を購入したときの契約書など

不動産売買契約書(土地のみ、中古戸建、建売新築住宅などを購入した場合)や建物請負契約書(新築の場合)のことです。

万が一紛失している場合でも、仲介した不動産会社や購入した住宅メーカーが保管しているケースがあります。

【住宅ローン控除】確定申告手続きの一連の流れ

初年度に行う住宅ローン控除の確定申告の手続きは、「必要書類を準備→書類に記入→税務署に提出」というシンプルなもの。

コツをつかめばスムーズにできます。

①必要書類を準備

書類の中には、役所などの公共機関で取得するものもあります。

時間に余裕をもって準備しておきましょう。

②税務署などで書類に記入するだけ

確定申告書の記入方法が分からない場合は、税務署の窓口や相談コーナーで教えてくれます。

③パソコンやスマホでも申告できる

忙しくて税務署に行くのが難しい方は、インターネットでの申告も可能。

仕事が終わってからの夜の時間や、土日の隙間時間に作成できるので便利です。

「すまい給付金申請」も忘れずに!

家を購入したときに受けられる「すまい給付金」の申請も行いましょう。

すまい給付金とは、消費税の増税による負担緩和のため、収入に応じて現金がもらえる制度のことです。

以下の表のように、最大で50万円もの給付を受けることができるのでうれしいですよね。

住宅ローン利用の場合(消費税10%の場合)

| 収入の目安 | 給付基礎額 |

|---|---|

| 450万円以下 | 50万円 |

| 450万円超525万円以下 | 40万円 |

| 525万円超600万円以下 | 30万円 |

| 600万円超675万円以下 | 20万円 |

| 675万円超775万円以下 | 10万円 |

※所得割額(所得金額に比例して課税される住民税額は省略)

参考資料:給付基礎額と都道府県民税の所得割額

まとめ

住宅ローン控除は「13年間」という長い期間、税金の還付を受けられる制度です。

給与所得者の方は初年度に自分で確定申告をする必要がありますが、2年目以降は会社が手続きをしてくれるので手間はかかりません。

この「住宅ローン控除」という制度をうまく利用して、普段の生活を豊かにしましょう。

不動産会社のイエステーションでは、住宅ローン控除に関する相談や不動産に関する相談を何でも受け付けています。

ぜひ一度お気軽にご相談くださいね。